정보를 많이 모으면 성과가 개선될까?

1996년부터 애널리스트 일을 하고 있지만, 어떤 애널리스트가 좋은 애널리스트인지 물으면 답하기 참 어렵다. 결국 그러다 보니 자료를 자주, 그리고 많이 쓰는 애널리스트가 좋은 애널리스트인 것처럼 생각하기 쉽다. 그러나 잦은 자료 발간이 오히려 시장의 ‘노이즈’를 키울 위험이 있다는 것을 잊어서는 안 된다.

최근 흥미롭게 읽은 책 ‘소음과 투자’의 45쪽에는 다음과 같은 흥미로운 사례가 나와 있다.

abc라는 기업의 이익을 추정할 때, 어느 훌륭한 여성 애널리스트가 1월 1일 올해 이익을 추정하고 난 다음 1년 내내 추정치를 수정하지 않았다.

나중에 확인해보니, 그해 이익은 추정치와 정확하게 맞아떨어졌다. 이 애널리스트는 단 한 차례 이익 추정치를 제시했고 중간에 수정하지 않았는데도 다른 애널리스트들보다 훨씬 정확했다. 이런 애널리스트야말로 정말 훌륭한 애널리스트라고 생각한다.

“현실 세계에 이런 사람이 있을까?”라는 반문이 절로 나올 정도의 정도의 내공이지만, 현실에서 이 여성 애널리스트는 연봉도 깎이고 또 인기도 별로 없을 것이다. 왜냐하면 대부분의 데이터베이스 회사는 이 애널리스트의 추정치를 데이터베이스에 반영하지 않을 것이기 때문이다.

예전에 퀀트 애널리스트 일을 할 때, 나부터가 최근 3개월 동안 이익 추정치의 수정이 없었던 애널리스트의 자료를 제외하고 시작했기 때문이다. ‘소음과 투자’의 저자 리처드 번스타인은 다음과 같이 반문한다,

더 재미있는 사실은, 기억이익을 잘 예측하지 못한 다른 애널리스트의 이익 추정치가 실시간 데이터베이스에 올라온다는 점이다. 그런 애널리스트들은 추정치를 빈번하게 업데이트하기 때문이다.

그렇다면 누가 실제로 가치 있는 투자 정보를 제공했는가? 1년 전부터 이익을 정확히 예측한 애널리스트일까? 아니면 연초부터 연말까지 분기별 일일이 확인하면서 추정치를 계속 갱신한 애널리스트일까?

더 흥미로운 사실은, 빈번하게 이익 추정치를 수정하고 투자의견을 바꾸는 애널리스트들이 언론에 더 자주 등장한다는 것이다. -본문 48쪽

결국 우리가 ‘정보’라고 생각했던 것 중에 상당 부분이 ‘소음’일 수도 있다는 이야기다. 그리고 이렇게 소음이 증가하면, 수익률이 악화된다.

최근 명지대학교의 변영훈 교수의 연구(2005년)에 따르면, 한국에서 남성보다 여성의 수익률이 높은 것으로 나타났는데 그 이유는 회전율 때문이었다.* 남성의 총수익률은 연간 0.79%였지만, 매매회전율이 여성보다 월등히 높아(월 평균 21.95%) 매매비용을 뺀 순수익률은 -2.86%에 불과했다. 반면 여성은 총수익률은 연간 2.06%, 그리고 순수익률은 -1.66%로 남성보다 우월한 것으로 나타났다. 참고로 여성의 매매회전율은 18.28%로 남성보다 3%포인트 이상 낮았다.

여기서 한발 더 나아가 월간 매매회전율을 기준으로 5개의 그룹을 나눠 살펴본 결과, 더 놀라운 사실을 발견했다. 매매회전율이 가장 높은 그룹은 연간 총수익률이 -5.06%를 기록한 반면, 매매회전율이 가장 낮은 그룹이 무려 29.93%의 총수익률을 기록한 것이다.

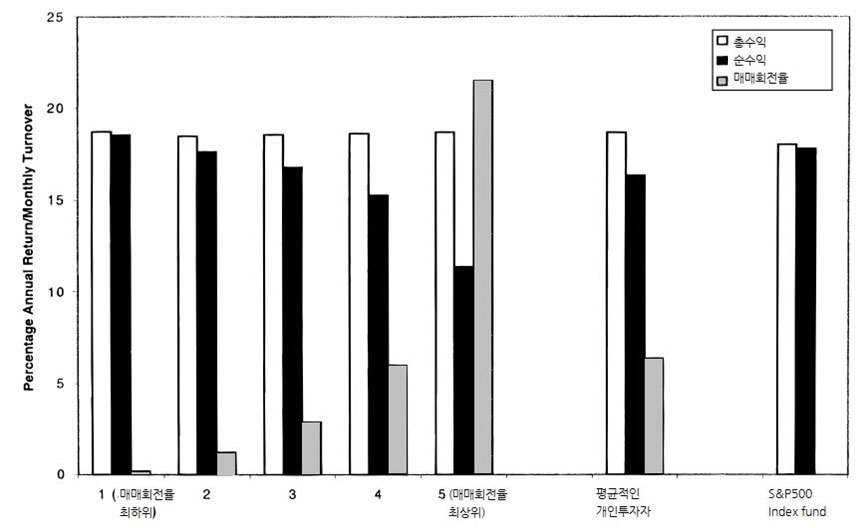

이는 비단 한국에만 해당되는 내용이 아니다. 미국의 바버와 오딘은 미국 개인투자자들을 매매회전율에 따라 5개 그룹으로 분류한 다음, 각 그룹의 수익률을 조사해봤다(2000년). 그 결과, 아래 그림처럼 흥미로운 결과를 얻을 수 있었다.**

간단하게 말해 거래를 많이 하나 적게 하나 총수익, 다시 말해 주식 매매에 따른 자본 수익에는 별 차이가 없었다. 그러나 매매과정에서 발생한 각종 비용을 뺀 순수익은 큰 차이가 나타났다. 매매회전율이 높거나 낮거나 상관 없이 대략 18.7%의 성과를 기록했는데(조사 대상 기관이 대세 상승장이었던 1991~1997년이었기 때문), 워낙 매매비용이 많이 든 탓에 가장 매매회전율이 높은 20%의 순수익은 10% 남짓에 불과했다.

사람들이 이렇게 잦은 매매를 하는 이유는 단순하다. 자신이 많은 정보를 가지고 있는 것으로 착각하기 때문이다. 그러나 정보가 아무리 많다 해도 그게 다 ‘노이즈’라면 아무 소용이 없다. 아니 소용 없는 것으로 그치지 않고, 그의 수익을 갉아먹을 가능성이 높다.

따라서 자산시장에 투자하려는 사람들은 항상 ‘노이즈’에 휘둘리지 않기 위해 노력해야 한다. 그리고 노이즈로부터 자유로워지기 위해서는 결국 어느 정도의 공부는 불가피하다고 볼 수 있을 것이다. 꼭 리처드 번스타인의 책 ‘소음과 투자’이 아니더라도, 투자에 앞서 정보를 분류하고 또 노이즈로부터 벗어나려 노력하는 자세가 필요하다.

꼭 절간의 선승처럼 ‘정적’을 사랑하라는 뜻은 아니다. 다만 지나치게 많은 노이즈는 마음을 흔들며, 결국 집중력을 떨어뜨리고 성과를 망가뜨릴 수 있다는 것을 인지하라는 것뿐이다. 맨날 돈 버는 방법을 일러주겠다는 투자 전문 서적들 사이에 ‘소음과 투자’가 유독 빛나는 이유가 여기에 있다고 본다.

*변영훈, “개인투자자의 주식투자 성과분석,” 재무관리연구, 한국재무관리학회, 제22권, 2005, 135-164쪽.

**Barber, B. M., and Odean, T., “Trading is hazardous to your wealth: The common stock investment performance of individual investors,” Journal of Finance, 55, 2000, 773-806쪽.

홍춘욱 이코노미스트

[핫클릭]

· [홍춘욱 경제팩트]

1990년대 일본 집값이 무너진 게 인구절벽 때문?

· [홍춘욱 경제팩트]

한국경제가 한 단계 더 도약하려면?

· [홍춘욱 경제팩트]

한국 여학생은 왜 이공계 진학을 기피할까?

· [홍춘욱 경제팩트]

왜 미국 백인남성들은 트럼프를 압도적으로 지지했을까?

· [홍춘욱 경제팩트]

한국 사람들은 소형 평수를 좋아한다?