[비즈한국] 현대중공업그룹이 회사를 쪼개고 합치는 작업을 숨 가쁘게 진행 중이다. 현대중공업은 2017년 지주사 체제로 전환했고, 최근엔 대우조선해양이라는 세계 2위 조선소 인수를 진행한다. 이 과정에서 실효성과 편법 논란이 일며 노동조합과 지역 시민단체의 반발, 정치권의 압박이 거셌지만 현대중공업은 꿋꿋하게 밀고 나가고 있다.

일련의 과정을 관통하는 하나의 키워드가 있다. ‘경영승계’다. 공정거래법상 현대중공업그룹 총수인 정몽준 아산재단 이사장이 장남인 정기선 현대중공업 부사장에게 그룹 경영권을 넘겨주려는 움직임이 곳곳에서 포착된다. ‘비즈한국’은 세 편의 기획으로 현대중공업그룹의 경영승계 전략을 파헤친다.

현대중공업의 대우조선해양 인수가 임박했다. 현대중공업은 TF(태스크포스)팀을 만들어 오는 4월 대우조선 기업실사를 실시하겠다는 입장이다. 이번 인수·합병이 성사되면, 그룹 총수인 정몽준 아산재단 이사장에서 정기선 현대중공업 부사장에게 이어지는 경영승계 작업은 추진력을 얻는다. 경영승계의 핵심으로 부상한 ‘현대글로벌서비스’가 공정거래위원회 일감 몰아주기 규제를 피해갈 여지를 마련할 수 있기 때문이다(관련기사 [현대중 경영승계 빅픽처2] 중간지주 '우산' 내부거래 칼날 피하나).

KDB산업은행의 기자회견이 있었던 지난 1월 31일 기준 대우조선의 시가총액은 3조 9666억 원. 현대중공업은 2016년부터 조선업 불황으로 인해 대규모 구조조정을 실시해야 하는 것은 물론, 자구안에서 약속한 유동자금 3조 5000억 원도 마련해야 해야 한다. 경영이 급박한 현대중공업은 어마어마한 대우조선 인수 자금을 어떻게 마련할까. ‘현대중 경영승계 빅픽처3’에선 현대중공업이 4조 원에 가까운 세계 2위 조선소를 6000억여 원의 현금으로 인수하는 ‘마법’을 분석한다.

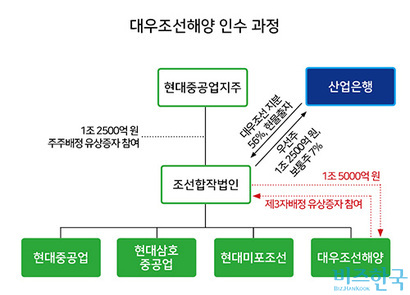

현대중공업과 산업은행은 중간지주사인 ‘조선합작법인’을 만들고 대우조선을 그 자회사로 편입하는 큰 틀에 합의했다. 세부사항은 이렇다. 지주사 체제 전환 후 현대중공업지주의 자회사로 편입된 현대중공업은 100% 물적분할로 조선합작법인을 세운다. 현대중공업은 기존 사업만 영위하는 비상장회사로 남고, 현대중공업의 자회사였던 현대삼호중공업, 현대미포조선, 그리고 현대중공업(비상장)은 조선합작법인 자회사로 놓인다.

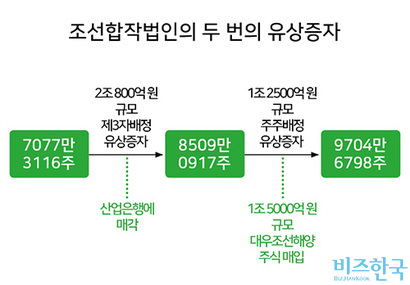

산업은행은 조선합작법인에 대우조선 지분 56% 전량(5973만 8211주)을 현물출자 하고, 조선합작법인이 제3자 배정 유상증자한 1521만 7801주를 전환우선주 1조 2500억 원(10.7%)과 보통주 8300억 원(7%) 형태로 받는다. 의결권을 행사할 수 있는 보통주를 최소화한 점에 미뤄 산업은행은 현대중공업그룹 경영에 간섭하지 않는 조건을 사실상 받아들인 셈이다.

결국 대우조선은 조선합작법인 자회사로 들어가고, 조선합작법인은 지분 56%를 가진 최대주주가 된다. 이때 현대중공업 주식을 승계한 조선합작법인의 최대주주는 2190만 7124주(유상증자 전 지분 31%에 해당)를 가지고 있던 현대중공업지주(25.5%)다. 그다음 산업은행(17.7%)은 국민연금(7.5%)을 제치고 2대 주주가 된다.

결과적으로 현대중공업그룹은 현금 지출 없이 시가 총액 4조 원에 달하는 대우조선 최대주주 자리에 오른다. 물론 산업은행에 전환우선주 상환 만기인 5년간 매년 1%의 우선주 배당금을 추가로 지급하기로 했지만, 일각에서는 인수·합병이 특정 기업에 특혜를 주는 ‘밀실야합’이란 비판이 나올 정도로 현대중공업그룹 입장에서 유리한 거래다. ‘마법’은 여기서 그치지 않는다.

현대중공업그룹은 대우조선 인수·합병에 앞서 수출입은행이 보유한 대우조선의 영구 전환사채 2조 3000억 원을 해결할 필요가 있다. 수출입은행이 추후에 전환사채를 주식으로 바꿔 의결권을 행사하면, 조선합작법인의 대우조선 지배에 어려움을 겪을 수 있기 때문.

조선합작법인은 대우조선이 제3자 배정 유상증자한 주식 4275만 877주를 추가로 매입하며 1조 5000억 원을 대우조선에 지원한다. 수출입은행이 보유한 영구 전환사채를 처분하는 조건이다. 이때 조선합작법인은 대우조선 지분을 68%까지 끌어올리는 동시에, 빚도 갚는 일석이조 효과를 얻는다.

이제 남은 핵심은 하나다. 현대중공업그룹, 즉 조선합작법인은 1조 5000억 원을 어디서 끌어올까. 현대중공업은 2018년 9월 기준 현금성 자산 1조 6000억 원을 보유하고 있다. 하지만 이 돈을 모두 사용하는 건 부담스럽다. 대우조선 인수 발표 직후 업계에서는 현대중공업지주가 지난 1월 말 사우디아라비아 국영 석유업체인 아람코에 자회사 오일뱅크 지분 19.9%를 매각해 확보한 1조 8000억 원을 동원할 것이라는 분석이 나온 것도 이 같은 이유다.

하지만 조선합작법인은 간단하게도 주주배정 유상증자를 추가로 실시해 1조 2500억 원 규모의 자금을 마련한다는 계획이다. 최대주주 현대중공업지주(25.5%), 2대 주주 산업은행(17.7%)의 조선합작법인이 주주의 지분 비율대로 배정한다면, 현대중공업지주는 1조 2500억 원의 25.5%에 해당하는 3187억 5000만 원어치의 주식을 매입하게 된다. 산업은행이 여론의 부담을 느껴 유상증자에 참여하지 않고, 산업은행의 몫에 해당하는 2212억 5000만 원 주식까지 현대중공업지주가 매입한다면 최대 5391억 원을 지출한다.

정리하면 조선합작법인은 대우조선의 수출입은행 영구 전환사채 상환에 지원 할 1조 5000억 원 중 1조 2500억 원을 주주배정 유상증자로 확보했다. 나머지 2500억 원의 현금만 마련하면 된다. 또 현대중공업지주는 조선합작법인 주주배정 유상증자에 참여로 최소 3187억 5000만 원에서 최대 5391억 원을 조선합작법인에 지원할 것으로 예상된다.

현대중공업그룹 전체 입장에선, 총 5687억 5000만 원에서 최대 7891억 원의 현금만 확보하면, 시가총액 4조 원의 세계 2위 조선소 대우조선을 인수하는 동시에, 수출입은행이 보유한 부채 2조 3000억 원 중 1조 5000억 원을 갚게 된다. 대우조선에 대한 완벽한 지배권을 확보하는 것. 이어 산업은행은 조선합작법인에 대우조선을 지원하는 조건으로 1조 원을 빌려주는 크레딧라인을 약속하기도 했다.

일각에선 이번 인수·합병을 두고 대기업 특혜라는 지적과 함께 산업은행을 비판하는 목소리도 나온다. 금속노조법률원 소속 노종화 변호사는 “이번 인수·합병 과정이 일반적이지는 않다. 산업은행의 이번 결정에 문제가 있다고 본다”며 “앞으로 조선업이 부흥한다면, 현대중공업에 산업을 몰아주는 꼴이 된다. 반대로 조선업이 내리막길을 걷는다면, 산업은행의 정책적 개입이 불가능할 뿐 아니라 유사시에 1조 5000억 원의 상환권 행사를 하기도 어렵다”고 꼬집었다.

현대중공업 관계자는 “대우조선 인수에 필요한 재원 확보 출처에 대해선 확실히 드릴 말씀이 없다”며 특혜시비에 대해선 “현대중공업도 부담이 없지 않다. 시장가치를 그대로 반영해서 주식 교환을 하는 것이라 특혜라고 보기 어렵다”고 반박했다.

박현광 기자

mua123@bizhankook.com[핫클릭]

·

[현대중 경영승계 빅픽처2] 중간지주 '우산' 내부거래 칼날 피하나

·

[현대중 경영승계 빅픽처1] 지주사 전환과 정기선의 현대글로벌

·

[인터뷰] '조선업의 미래' AI선박에 도전장, 박별터 씨드로닉스 대표

·

현대중공업+대우조선해양이 불러올 '빅뱅' 미리보기

·

[인터뷰] '중공업 가족의 유토피아' 저자에게 조선업의 미래를 묻다

![[단독] 서울 재건축·재개발 49곳, 조합 설립 10년 넘도록 '미착공'](/images/common/list01_guide02.png)

![[현장]](/images/common/side01.png)

![[현장]](/images/common/list01_guide.png)