[비즈한국] ‘펫팸족(pet+family, 반려동물을 가족으로 여기는 사람)’이 늘며 반려동물 산업이 눈에 띄게 성장하고 있다. 속속 대기업 진출도 시작되는 분위기지만 아직 적극적인 투자에 나서는 기업은 없다. 펫산업의 ‘성장’ 가능성은 크나, 기업의 ‘성공’ 가능성은 미지수이기 때문이다.

#GS리테일 ‘펫프렌즈’ 인수, CJ온스타일 ‘올펫데이’ 운영 등 대기업 진출 속속

농림축산식품부에서 발표한 ‘2020 동물보호복지 국민의식조사 보고서’에 따르면 지난해 양육 동물 수는 약 626만 마리(반려견 601만 마리, 반려묘 25만 마리) 수준이다. 펫팸족이 반려동물 양육에 사용하는 비용은 월평균 약 11.69만 원으로 나타났다. 한국농촌경제연구원에 따르면 반려동물 연관 산업 규모는 3조 원 이상이다. 2027년에는 6조 원을 넘어설 것으로 예상한다.

업계에서는 특히 지난해의 성장세가 두드러졌다고 설명한다. 한 업계 관계자는 “코로나19로 인해 집에 머무르는 시간이 길어지며 반려동물을 돌보는 시간도 늘었고, 이에 따라 관련 상품 구매도 늘었다. 작년 한 해 동안의 성장세가 눈에 띈다”고 말했다.

이러한 흐름을 타고 대기업도 펫산업 진출의 문을 두드리고 있다. 최근 GS리테일은 사모펀드 IMM프라이빗에쿼티와 반려동물 전문몰 ‘펫프렌즈’를 공동 인수했다. 펫프렌즈는 국내 반려동물 플랫폼 업계 1위로 꼽힌다. GS리테일은 펫프렌즈 인수에 325억 원을 투자했다.

CJ온스타일은 2018년부터 반려동물 전문몰 ‘올펫’을 운영 중이다. 모바일 전문관으로 운영하던 것을 지난달부터 TV, T커머스(텔레비전을 통한 상거래), 모바일 등 전 채널로 확대하는 ‘올펫데이’로 확장했다. 올펫에서 판매하는 브랜드는 약 1400개, 판매 상품은 약 5만 개에 달한다.

CJ온스타일 관계자는 “반려동물 상품이 지난해 하반기부터 매출이 오르기 시작했다. 시장 반응이 좋은 편이라 매월 정기적으로 올펫데이를 진행하려고 한다”며 “반려동물 시장이 육아 시장의 규모를 뛰어넘을 수 있다는 분석도 나오고 있다. 아직은 홈쇼핑 전체 매출에 비교하면 펫 관련 매출 비중은 작은 편이지만, 펫산업만 놓고 봤을 때 성장세에 있어 카테고리를 키우는 중”이라고 말했다.

#기술력·원료 조달 등 해외 선진국 제품과 비교해 경쟁력 낮아

펫산업에서 주도권을 잡기 위해서는 펫푸드 분야의 경쟁력을 키우는 게 필요하다는 지적도 있다. 펫산업에서 가장 성장성이 높은 분야로 여겨지는 펫푸드 시장은 1조 3000억 원 규모로 전체 반려동물 시장의 45%를 차지한다. 절반가량을 차지할 정도로 시장 규모가 크지만 아직 이렇다할 성과를 낸 기업은 없다.

하림그룹이 2017년 야심차게 시작한 펫푸드 산업은 매년 적자에 허덕인다. 지난해 매출액은 약 197억 원, 영업손실은 약 28억 원이다. 2019년에는 영업손실이 73억 원, 2018년에는 34억 원으로 나타났다. ‘뉴트리플랜’을 론칭한 동원F&B는 2014년부터 펫푸드에 투자하고 있으나 성과가 좋지 않다. 2020년 펫푸드 매출액은 약 300억 원으로 목표했던 1000억 원과 비교해 형편없는 성적표를 받았다.

CJ제일제당은 2013년 펫푸드 브랜드 ‘오프레시’, ‘오네이처’ 등을 출시했으나 매출 부진 등으로 2019년 사업을 접었다. 빙그레 역시 2018년 ‘에버그로’라는 펫푸드 브랜드를 선보였으나 다음 해 사업을 철수했다.

펫푸드 시장에서 국내 기업이 줄줄이 고배를 마시는 이유 중 하나는 해외 제품에 대한 소비자 선호도가 뚜렷하기 때문이다. 한국펫푸드연구소에 따르면 현재 시중에 유통되는 펫푸드의 65%는 국내 생산 제품이다. 수입 제품이 나머지 35%를 차지한다. 하지만 매출은 정반대 수치를 보인다. 전체 매출의 65%가 수입 제품에서 나오며 국내 생산 제품은 35%에 불과하다.

김현중 한국농촌경제연구원 박사는 “동물병원에서 판매되는 사료를 조사해보니 70% 이상이 외국계 제품으로 나타났다. 소비자 조사 결과에서도 외국 제품에 대한 선호도가 높은 결과를 보였다”고 말했다.

국내 업체가 펫산업에 진출한 지 약 10년밖에 안 된 것에 비교해 미국, 영국 등 펫산업 선진국은 100년이 넘은 역사를 자랑한다. 국내 반려동물 연관 산업 규모는 현재 3조 원 규모로 추정되지만, 미국은 80조 원을 넘어서고 있다. 역사나 규모 면에서 국내와의 격차가 큰데, 이러한 차이는 펫푸드 제조 노하우 등에서도 나타난다는 설명이다. 문홍식 한국펫푸드연구소의 소장은 “선진국은 펫사료 제조 역사가 길다 보니 기술력 등이 뛰어나고 품질면에서도 차이가 난다”고 설명했다.

한 펫푸드 전문매장 운영자 역시 “최근 들어 사료 품질의 안정성 등을 고려하는 소비자가 많아지면서 해외 제품에 대한 선호도가 커지고 있다”면서 “해외 유명 브랜드는 오랜 역사를 자랑하는 만큼 브랜드 신뢰도를 위해 재료에 대한 투자를 아끼지 않는다. 하지만 국내 생산 제품 중 일부는 수익성만 좇다 보니 과대포장 등으로 실망감을 주기도 한다”고 말했다.

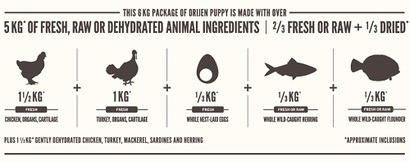

원료 조달 등에서 해외 제품을 따라갈 수 없다는 한계점도 있다. 문홍식 소장은 “사료 생산을 위한 원료 중 국내에서 조달할 수 있는 원료가 많지 않다”면서 “연어, 칠면조 등은 사료 원료로 많이 쓰이지만, 국내산을 사용하는 게 힘들지 않나. 상당 부분 수입에 의존할 수밖에 없고, 결국 가격 측면 등에서 차이가 나게 된다”고 말했다.

해외 제품과의 격차가 크다 보니 당장은 대기업이 펫푸드 시장에서 재미를 보긴 어렵다는 전망이다. 한 대기업 관계자는 “반려동물 산업이 분명히 성장세에 있지만 아직은 수익성이 낮다. 점차 확대해나갈 순 있겠지만 당장 대규모 투자 등은 어려울 것”이라고 말했다. 다른 업계 관계자 역시 “현재 펫산업에 진출한 기업 대부분이 적자를 보는 상황이다. 이런 분위기 속에서 적극적으로 사업을 확장하기는 부담스러울 것”이라고 설명했다.

김현중 박사는 “외국산의 점유율이 높아 이를 바꾸기가 쉽지는 않을 것”이라며 “국내 제품이 해외 제품과 비교하면 후발주자인 만큼 경쟁력을 갖기 위해서는 품질을 높이려는 노력이 필요하다”고 말했다.

박해나 기자

phn0905@bizhankook.com[핫클릭]

·

[단독] 한탑 오너 류지훈, 국내 최고가 아파트 분양 후 4년만에 소유권 이전 속사정

·

의외의 '따상' 실패, HK이노엔의 상장 후 과제

·

'당근' 쑥쑥 커가는데…고민 깊어지는 '중고나라'

·

경기지역화폐 올 예산 벌써 소진…'줄 수도 안 줄 수도 없는' 인센티브 딜레마

·

호텔업계, 수도권은 텅텅 지방은 꽉꽉…손님 많아도 적어도 '한숨'

![[현장] 롯데카드 개인정보 유출 수습 왜 늦었나](/images/common/list01_guide02.png)