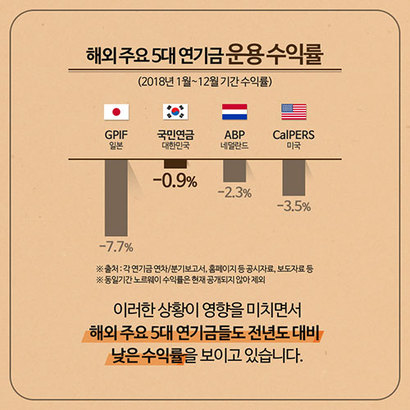

[비즈한국] 최근 국민연금을 비롯한 세계 연기금의 2018년 수익률이 발표되었는데, 하나같이 부진한 것을 발견할 수 있다. 가장 부진한 곳은 일본 국민연금(GPIF)으로 -7.7%였으며, 오랜 기간 높은 성과를 올렸던 캘리포니아 교직원 연금(CalPERS)도 -3.5%의 부진한 성과를 기록했다. 물론 한국의 국민연금도 -0.9%라는 수익률을 기록해, 지난 2008년 이후(-0.2%) 가장 부진했다. 상황이 이러하다 보니 일각에서는 2018년을 “재테크 최악의 해”라고 부르기도 했다.

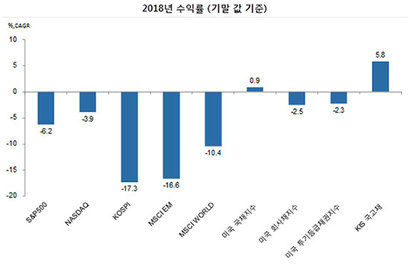

세계 2위의 연기금인 노르웨이 석유기금 수익률은 아직 공표되지 않았지만 이 역시 매우 부진했을 것으로 짐작된다. 최근 발간된 책 ‘노르웨이처럼 투자하라’에 따르면, 노르웨이 석유기금은 전체 자산의 70% 이상을 주식에 투자했던 것으로 보인다. 아래 ‘그림’은 2018년 세계 주요 자산의 수익률을 보여주는데, 한국 종합주가지수(KOSPI)는 물론 세계 주가지수(MSCI World) 모두 급락한 것을 발견할 수 있다. 특히 그간 높은 성과를 자랑하던 미국의 회사채 펀드조차 마이너스를 기록한 것으로 나타난다.

믿었던 연금마저 부진한 성과를 기록한 것을 보며 가입자들의 마음은 매우 답답할 것이다. 그러나 조금만 시야를 길게 보면 두 가지 포인트에서 위안 거리를 발견할 수 있다.

첫째는 지난해 주식이나 회사채 등 이른바 ‘위험자산’이 매우 부진한 성과를 기록했지만 한국 국민연금은 꽤 수익률을 잘 방어했다는 점이다. 국민연금 전체 자산의 약 40%가 주식에 투입되어 있음에도 국민연금의 2018년 수익률은 -0.9%에 그쳤다. 이와 같은 방어능력이 발생한 것은 바로 자산배분의 힘 때문이다. 최근 발간된 책 ‘펀드 투자 핵심 노하우’에 분산투자의 위력이 매우 잘 설명되어 있다.

분산투자의 두 번째 단계는 동일한 상황에서 서로 다른 변동성을 가지고 있는 주식과 채권에 자산 배분을 하는 것이다. 이렇게 속성이 다른 두 자산을 동시에 보유하게 되면, 전체 포트폴리오 차원에서는 개별 자산만 보유할 때보다 변동성이 많이 줄어든다. 따라서 진정한 분산투자는 주식과 채권 자산에 분산투자하는 것이다. -책 41쪽

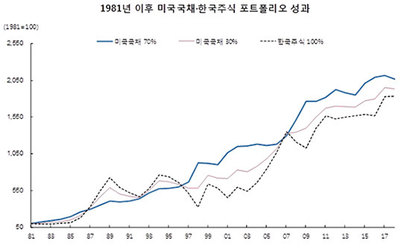

분산투자의 효과를 잘 보여주는 게 아래의 ‘그림’이다. 파란 선은 미국 국채 70%와 한국 주식 30%에 투자한 경우의 성과를 보여준다. 1997년 외환위기, 2008년 글로벌 금융위기 시기에도 손실을 입지 않은 것을 금방 발견할 수 있다. 물론 이 포트폴리오조차 2018년에는 손실을 기록했다(-2.44%). 왜냐하면 미국 국채에 투자한 성과보다 한국 주식에서 발생한 손실이 더 컸기 때문이다. 그러나 장기적으로 보면, 한국 주식에 100% 투자했을 때보다 분산투자했을 때의 성과가 훨씬 안정적임을 금방 알 수 있다.

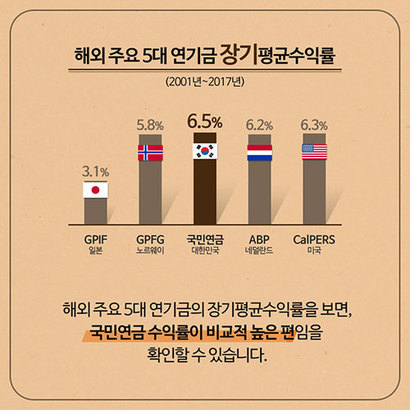

국민연금을 비롯한 세계 연기금의 성과에서 나타나는 두 번째 특징은 ‘뛰어난 장기 성과’다. 2018년처럼 어떤 해에 수익률이 나빴다고 해서 연기금의 자산 배분은 바뀌지 않는다. 그들은 오히려 자산가격이 폭락해 ‘저평가 매력’이 부각된 자산에 추가 투자한다. 이와 같은 장기투자 덕분에 그들은 2001년 이후 대부분 연 5% 이상의 높은 성과를 기록했다. 예를 들어 2001~2017년 기준으로 국민연금의 연 평균 수익률은 6.5%에 달하며, 노르웨이 석유기금(GPFG) 수익률도 5.8%에 이른다.

노르웨이 석유기금 등 세계 주요 연기금의 장기 성과가 탁월한 이유는 ‘손실확률’을 줄였기 때문이다. 예를 들어 어떤 투자자가 1억 원을 주식에 투자해 첫해 -50%의 손실을 기록한 후 이듬해 +100%의 성과를 기록했다면 그의 연 평균 수익률은 +25%다. 그러나 그간 첫해에 -50%의 손실을 기록했기에, 그의 자산은 1억 원 그대로다. 결국 외형 수익률보다 더 중요한 것이 바로 ‘손실을 기록하지 않고 성과를 내는’ 것이다.

이런 관계가 ‘펀드 투자 핵심 노하우’에 잘 설명되어 있다.

과거 26년 동안 주식-채권으로 자산 배분한 경우, 자산 배분의 비율에 따라 연간 ‘최고-최저’ 수익률에 큰 변화가 나타난다. 예를 들어 주식에 100% 투자했을 때의 최고 손실은 -42%다. 그러나 주식과 채권에 50%씩 배분했을 때의 최대 손실은 -23%로 줄어든다. 그리고 주식에 30% 그리고 채권에 70%를 투자한 경우의 최대 손실은 -16%가 된다. (중략)

정리하면 주식 포트폴리오에서 채권 비중을 높이면 기대할 수 있는 최대 수익은 크게 감소하지 않는 반면에 최저수익(=위험)은 큰 폭으로 감소한다.

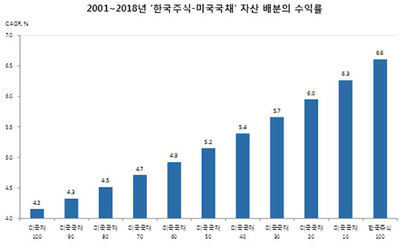

물론 장기적으로 볼 때 주식에 투자 비중을 높이는 게 더 수익률이 높은 게 사실이다. 아래의 ‘그림’은 2001~2018년 미국 국채와 한국 주식에 분산 투자한 경우의 연 환산 복리 수익률(CAGR)을 보여준다.

한국 주식에 100% 투자하면 수익률이 가장 높지만(+6.6%), 2008년 같은 폭락 국면에는 40% 이상의 손실을 기록할 것으로 각오해야 한다. 반면 미국 국채에 100% 투자하면 수익률은 4.2%로 떨어지지만, 2000년이나 2008년 같은 금융위기 국면에서 ‘+’의 성과를 기록할 가능성이 높다.

물론 어떤 전략이 절대적으로 옳다고 이야기할 수는 없다. 국민연금처럼 보수적인 연기금은 채권에 절반 이상의 비중을 둘 것이며, 반대로 노르웨이 석유기금처럼 공격적인 성향의 연기금은 주식에 70% 이상의 자금을 배정할 것이다. 대신 그 성과에 대한 평가도 ‘자산배분’의 관점에서 이뤄져야 할 것이다.

국민연금이 10년 만에 마이너스 성과를 냈다고 질책하기에 앞서, 그간 어떤 성과를 냈고 또 주식 등 위험자산의 가격 하락에 어떻게 대응할 것인지를 고민하는 게 미래의 성과 개선에 도움이 되지 않을까?

더 나아가 국민연금이 지금까지의 보수적인 운용 방식에서 벗어나 노르웨이 석유기금처럼 수익률을 더 높이기 위해 ‘공격적’인 운용으로 전환할 필요성은 없는지 등에 대해서도 논의가 진행되었으면 하는 바람을 가져본다.

※외부 필자의 칼럼은 본지 편집방향과 다를 수 있습니다.

홍춘욱 이코노미스트

writer@bizhankook.com[핫클릭]

·

[홍춘욱 경제팩트] 미국 노동운동에 흑인이 없는 이유

·

[홍춘욱 경제팩트] 노르웨이는 어떻게 '네덜란드병'에 안 걸렸나

·

[홍춘욱 경제팩트] '2차 북미회담 개최지' 베트남의 투자 가능성은?

·

[홍춘욱 경제팩트] 땅값 비싼 수도권에 기업과 사람들이 몰려드는 이유

·

[홍춘욱 경제팩트] 트럼프 '멕시코 장벽'이 실패할 수밖에 없는 까닭

![[단독] '대장동 비리 의혹' 남욱 소유 회사 새로운 움직임 포착](/images/common/list01_guide02.png)

![[전주올림픽 기대와 우려] 김관영 전북도지사 소통 부재 오명 듣는 까닭](/images/common/list01_guide.png)