[비즈한국] 최근 서울을 중심으로 수도권 주택 가격이 급등세를 보이면서, 주택 가격 급등의 원인이 무엇인지를 둘러싸고 치열한 논쟁이 벌어지고 있다. 이코노미스트로서 주택 가격 상승을 결정짓는 요인이 무엇이냐는 질문을 받으면 네 가지 요인을 주로 꼽는다. 가장 중요한 것은 소득, 그다음으로 공급, 절대가격, 마지막으로 금리다.

최근 일각에서 이야기하는 ‘유동성 증가가 주택 가격을 이끌었다’는 주장에는 사실상 반대 입장인 셈이다. 왜 그럴까?

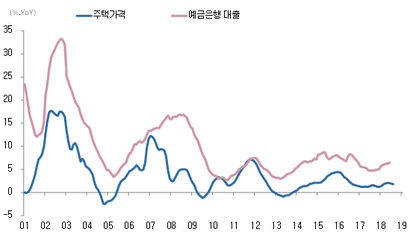

한국의 경우 주택 가격이 상승한 다음 유동성이 후행적으로 증가했기 때문이다. 2001~2002년, 그리고 2006~2008년, 최근까지 늘 마찬가지였다. 주택 가격이 상승하면서부터 담보대출이 증가하고 다시 주택 가격 상승을 부추기는 ‘가속자(accelerator)’ 역할을 한 셈이다.

우리만 그러한가? 그렇지 않다.

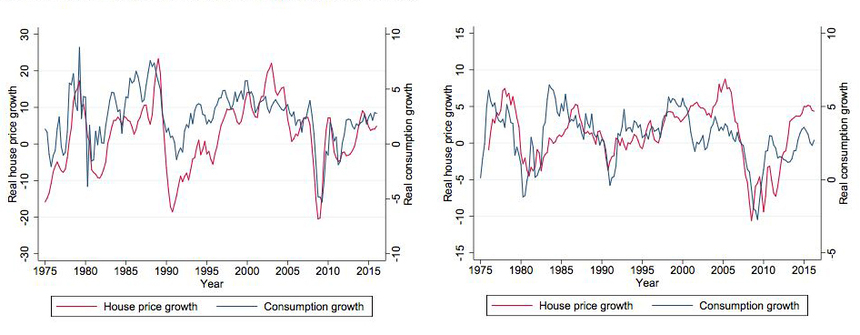

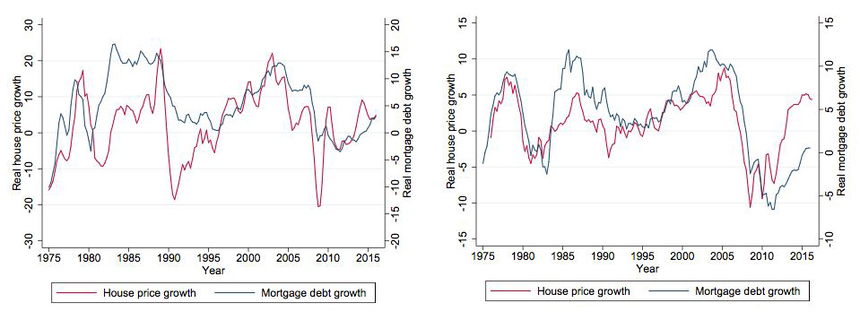

최근 발표된 흥미로운 논문 “The effect of house prices on household borrowing: A new approach(주택 가격 상승이 가계의 차입에 미치는 영향: 새로운 접근)”은 부동산 가격이 상승 이후 주택담보대출이 증가하는 것은 미국이나 영국도 마찬가지라고 지적한다. 아래의 그래프는 영국과 미국의 부동산 가격 상승률과 모기지 증가율을 보여주는데, 두 나라 모두 주택 가격이 상승한 후 모기지가 늘어난다.*

이 대목에서 한 가지 의문이 제기된다. 왜 주택 가격이 상승하고 담보대출이 증가하는가?

주택 가격이 상승할 때 경제에 미치는 효과는 크게 두 가지가 있는데, 가장 많이 거론되는 것은 부의 효과(Wealth effect)로 집값이 상승하면 사람들이 소비가 크게 늘어난다는 것을 시사한다. 집값이 오르면 ‘자신이 부자가 된 것 같은’ 느낌을 받으며, 이런 부의 효과는 실제 소비에 상당한 영향을 미친다.

그런데 이 논문의 저자들은 전혀 또 다른 요인, 바로 담보 효과(Collateral Effect)에서 소비 증가의 원인을 찾는다. ‘담보 효과’란 간단하게 말해, 주택 가격이 상승하면 은행에서 추가로 담보대출을 받기가 더 쉽고 또 이를 소비에 활용하는 경향이 나타난다는 것을 의미한다.

실제로 이는 2000년대 중반 나타난 미국의 호황을 거의 대부분 설명한다. 쉽게 이야기해 50만 달러 상당의 집에 30만 달러의 모기지를 가지고 있는 경우(LTV 60%), 이 집값이 100만 달러로 상승하면 LTV는 30%로 떨어질 것이다. 이때 이 가계가 30만 달러를 추가로 대출받아 LTV를 60%로 다시 조정하는 경우, 이 가계는 30만 달러에 달하는 소득이 새로 추가된다. 마치 주택을 은행처럼 활용해 자금을 조달하는 셈이다.

이를 ‘Home Equity Extraction’이라고 부른다. 주식 가격이 급등하면 ‘주식담보대출’의 여력이 확대되듯, 부동산 가격이 급등하면 이를 활용해 더 많은 돈을 인출할 수 있다고 보면 된다.

그런데 이 인과관계를 어떻게 분석할 것이냐 하는 문제가 남는다. 저자들은 2005~2015년의 영국 가계대출 통계를 전수 조사해서 이 문제를 해결했다. 쉽게 이야기해, 주택 가격의 상승이 나타날 때마다 동일 부동산을 대상으로 얼마나 많은 ‘부동산 추가 담보대출’이 발생했는지를 측정했던 것이다.

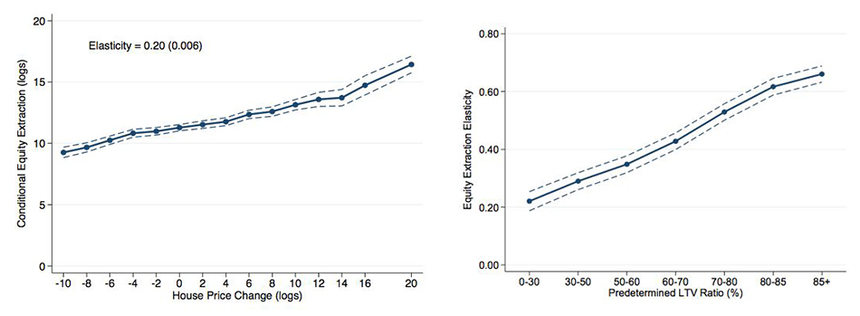

그 결과는 아래의 왼쪽 그래프에 있는데, 탄력성이 약 0.2인 것을 발견할 수 있다. 다시 말해 주택 가격의 상승률이 높아질수록 동일 주택을 담보로 추가대출을 받을 가능성이 20%씩 높아진다는 뜻이다.

특히 흥미로웠던 것은 LTV가 높은 집, 다시 말해 주택담보비율이 높은 가계일수록 이럴 가능성이 높았다. 예를 들어 LTV가 30% 이하인 주택들의 추가 담보대출 확률은 20% 정도였지만, 85% 이상인 가구의 주택 담보대출 추가 확률은 무려 60%를 넘어섰다(아래 오른쪽 그래프).

결국 주택 가격이 상승하면 담보대출도 증가하며, 가계(특히 LTV가 높은)의 소비도 늘어나는 셈이다. 특히 영국은 변동금리대출(Adjustable Mortgage)이 대부분이라는 점에서, 한국의 사례를 분석하는 데도 도움이 될 것으로 생각된다.

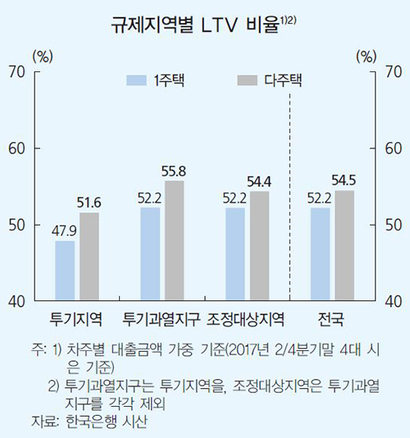

참고로 한국은행의 금융안정보고서에 따르면, 전국 단위 1주택자의 LTV는 52.2%였지만 서울을 중심으로 한 ‘투기지역’ 1주택 보유자의 LTV는 47.9%에 그쳤다. 참고로 지난 연말 이후 서울 아파트 가격이 10% 가까이 상승한 것을 감안하면, ‘대출 갈아타기’를 통한 추가적인 담보대출도 가능한 가구들이 속출하리라 생각된다. 이런 상황에서 LTV 규제를 30%, 아니 20%까지 내려야 할까?

지난 2017년 시행한 이른바 ‘8.2 대책’이 큰 효과를 거두지 못했던 것에서 확인되듯, 유동성을 옥죄는 형태의 정책만으로는 서울 집값의 급등세를 잡을 수 없음을 겸허히 인정할 필요가 있을 것으로 판단된다. 부디 ‘유동성 증가가 부동산 가격의 상승을 유발했다’는 식의 편견에서 벗어나서 서울 주택 시장의 과열을 억제할 적절한 대책이 나오기를 바라는 마음이다.

*James Cloyne, Kilian Huber, Ethan Ilzetzki, Henrik Kleven(2018.8.31), “The effect of house prices on household borrowing: A new approach”, CEPR.

※외부필자의 칼럼은 본지 편집방향과 다를 수 있습니다.

홍춘욱 이코노미스트

writer@bizhankook.com[핫클릭]

·

혁신성장 외치면서 원동력인 R&D 예산은 찔끔?

·

유독 비싼 허니문 패키지 상품, 조목조목 뜯어보니

·

[홍춘욱 경제팩트] 인플레 잡으려다 디플레에 잡힐라

·

[홍춘욱 경제팩트] 터키 경제는 왜 곤경에 처했을까?

·

[홍춘욱 경제팩트] 내수는 부진한데, 재정은 흑자라니?

![[시승기] '르노코리아 반전 카드' 필랑트, 7000대 예약 넘어 흥행 이어갈까](/images/common/side01.png)

![[금융은 AX 중] AI 올라탄 뱅킹, 조직과 서비스 '대전환'](/images/common/list01_guide.png)